안녕하세요? RichPark 입니다.

오늘은 카카오뱅크 관련주로도 통하는 한국금융지주 주가전망을 해보려 합니다. 사실 한국금융지주는 국내 시중은행 금융그룹과는 달리 동원그룹의 금융회사로 시작했으나 현재는 전통 증권사이자 국내 1위를 넘보는 증권회사로 자리잡은 한국투자증권을 거느린 금융지주사입니다.

이러한 한국금융지주가 과연 카카오뱅크와 어떤 관련이 있는지 한국금융지주 주가전망치는 어떨지 확인해보겠습니다.

진행 순서는 다음과 같습니다.

- 한국금융지주 사업분석(무엇으로 돈을 버는가)

- 한국금융지주 재무분석(실적 및 재무비율)

- 한국금융지주 주가전망(ft.카카오뱅크 주가)

그럼 바로 시작하겠습니다.

1. 한국금융지주 사업분석

1-1) 한국금융지주 사업소개

한국금융지주는 한국투자증권을 중심으로 한 국내 금융지주사로서, 한국투자밸류자산운용, 한국투자저축은행, 한국투자캐피탈, 한국투자신탁운용 등 금융 밸류체인을 보유한 기업입니다.

즉, 한국투자밸류자산운용에서 펀드상품 등을 만들고, 한국투자증권을 통해 해당 상품을 판매하며, 여신 소개 영업을 통해 한국투자저축은행, 한국투자캐피탈 간 시너지 창출까지 가능한 금융그룹이라 할 수 있습니다.

다만, 카카오뱅크 지분 27.17%를 보유하고 있음에도 카카오에 일부 지분을 매각하면서 비은행금융지주회사로 남아 있는 기업이기도 합니다.

즉, 시중은행그룹에 비해 금융당국으로부터의 감독에서 상대적으로 자연스러운 기업입니다.

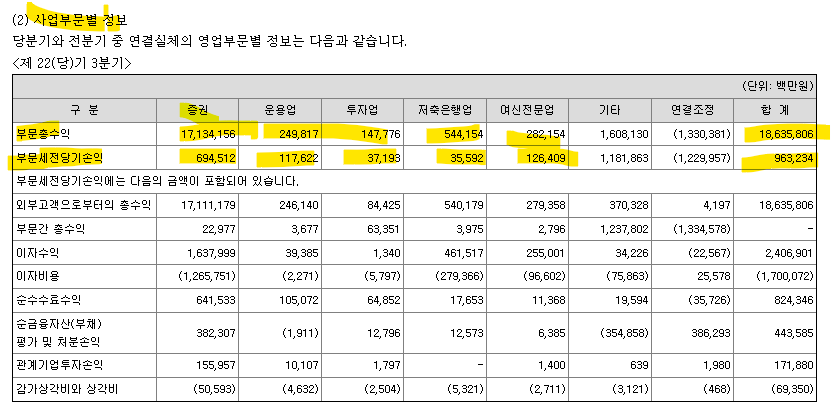

한편, 한국투자금융그룹 매출(총수익) 중 약 90%는 한국투자증권에서 발생하고 있으며, 그 다음으로 저축은행, 캐피탈, 자산운용사 부문에서 발생하고 있습니다.

세전당기손익 기준(보통 영업이익)으로는 72% 정도가 증권부문(한국투자증권)에서 발생하며, 그 다음으로 캐피탈, 운용업, 투자, 저축은행 부문 순으로 발생하고 있습니다.

즉, 한국투자금융그룹 계열사 중 한국투자증권이 메인 사업 부문이 되며, 수익 구조 또한 한국투자증권에서 발생하고 있는 상황입니다.

1-2) 한국금융지주 카카오뱅크 주가 관계

사실 한국투자금융지주(한국금융지주)는 처음에 카카오뱅크 설립 시 지분 55.56%를 보유하면서 적극적으로 인터넷은행 출범에 참여해왔습니다.

당시 은산분리(은행, 산업을 분리하는 규제) 정책으로 인해 카카오는 자체적으로 은행 설립이 불가능했습니다. 하지만 한국투자금융지주가 도움을 준 격이었습니다.

지분관계에 걸맞게 출범 당시 다음 카카오 C레벨이 4명으로 총 9명 C레벨 중 많은 비중을 차지했고, 그 다음으로 한국투자금융지주 출신이 3명, SC제일은행 출신 1명, 기타 1명으로 한국투자금융지주 출신 비중이 컸습니다.

지분을 27.17%로 낮춘 지금까지도 부대표가 한국투자증권 기업금융을 거쳐 한국금융지주 준법감시인, 한국투자파트너스 전무를 지낸 김광옥 부대표로 한국투자금융그룹 DNA가 심어진 상황입니다.

단순히 보아도 지분 27.17%를 보유하고 있기 때문에 카카오뱅크 주가가 오를수록 한국금융지주 실적에 도움이 되는 구조입니다.

참고로 27.17%는 카카오뱅크와 동등한 지분으로 공동 최대주주 위치입니다. 3대 주주는 국민연금으로 5.6%, 4대주주는 국민은행으로 4.88%를 보유하고 있습니다.

2. 한국금융지주 재무분석

2-1) 한국금융지주 실적추이

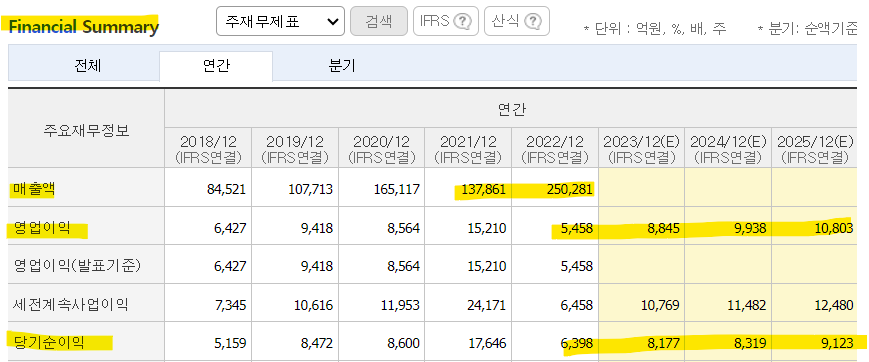

다음으로 한국금융지주 실적추이를 살펴보면 영업이익은 2022년부터 5천억원대에서 2023년부터는 9천억원 수준으로 증가할 것으로 전망됩니다.

2022년에 영업이익은 금융자산(부채)평가및처분손실이 이익보다 컸던 것이 주요 원인이 되어 2021년대비 대폭 감소한 것으로 확인됩니다.

물론 앞으로 전망치대로 긍정적인 시나리오가 펼쳐지리란 보장이 없고, 최근 태영건설 부도에서 시작된 부동산PF 부실 우려가 커지는 상황에서 마냥 긍정적인 상황이 펼쳐질 것으로 보이지는 않습니다.

2-2) 한국금융지주 재무비율

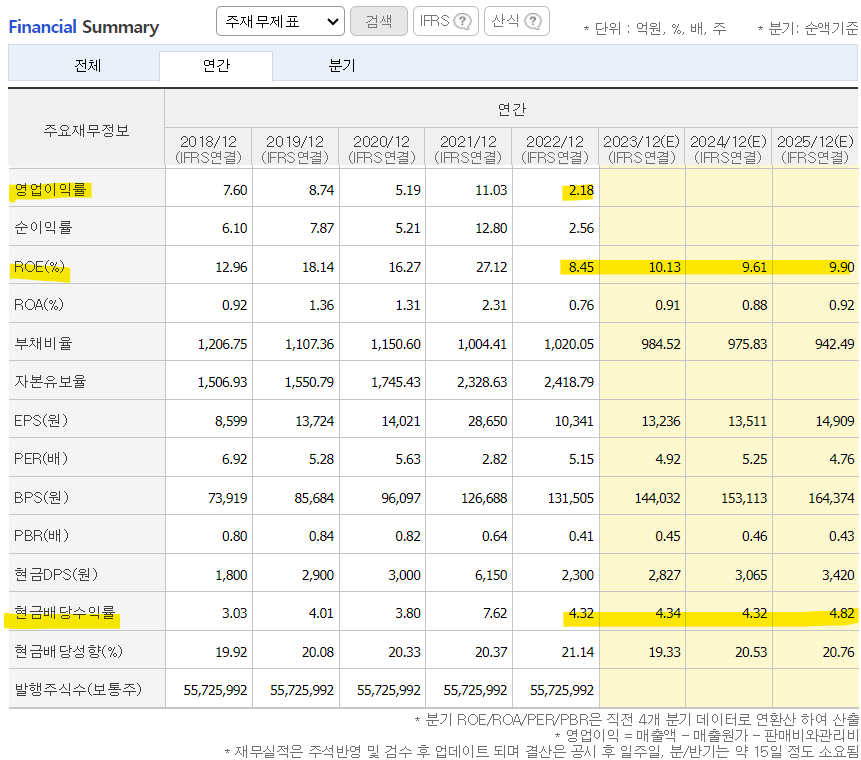

한편, 한국금융지주 재무비율을 살펴보면 영업이익률은 2022년 대폭 감소했지만 2023년 들어서는 1분기 7.23%, 2분기 11.35%, 3분기 5.17% 수준을 보이면서 종전 7%를 상회하는 수준일 것으로 전망됩니다.

ROE의 경우 10% 수준으로 개선될 것으로 보이며 부채비율 또한 작게나마 개선될 여지가 보입니다.

그러면서도 배당수익률은 4% 중반 수준으로 고배당주에 분류되며, 최근 기업 밸류업 프로그램 도입으로 인해 더욱 주시하는 PBR 또한 0.5배 미만 수준으로, 기준점인 1배보다 절반수준으로 낮은 상황이라 개선의 여지가 있습니다.

2. 한국금융지주 주가전망(ft.카카오뱅크 주가)

그럼 마지막으로 한국금융지주 주가전망을 하면서 글을 마무리하겠습니다. 우선 2024년 2월 26일 장마감 기준 한국금융지주 시가총액은 3조 8,730억원이며 주가는 69,500원에 형성되어 있습니다.

PER은 5.36배 수준이며 PBR은 0.48배 수준입니다. 이런 상황에서 저는 평소처럼 아래 공식을 활용해 한국금융지주 적정 시가총액을 구한 뒤 한국금융지주 주가전망치를 제시하겠습니다.

- 기업 적정 시가총액 = 과거 3년 영업이익 평균(또는 미래 영업이익치 평균) x 멀티플(또는 PER, ROE, 영업이익률)

한국금융지주 영업이익치의 경우 2023년을 포함한 미래 영업이익치 평균인 약 9,862억원을 사용하겠습니다. 멀티플의 경우, 현재 PER 수준보다는 조금 높은 6배를 주겠습니다.

해당 멀티플은 대한민국 기업 평균 멀티플이 10배, 한국금융지주 영업이익률이 7% 수준이라는 점, ROE가 10% 수준이라는 점, 동일업종 PER이 7배 수준이라는 점에서 보수적인 접근입니다. 여기에 시가총액 14조 3,800억원 대에 달하는 카카오뱅크 지분 27.17%를 보유한 기업이라는 점에서 더욱 보수적인 멀티플이라 생각합니다.

이에 따른 한국금융지주 적정 시가총액은 5조 9,172억원으로 계산되며, 이는 현재 수준보다 약 52.8% 높은 수준입니다. 결과적으로 한국금융지주 주가전망치는 약 106,000원으로 기대해보겠습니다.

물론 이는 어디까지나 제 개인적인 바람치이며, 주관적인 의견에 불과합니다.

그럼 이것으로 한국금융지주 주가전망, 단순한 1위 증권주가 아닌 이유(ft.카카오뱅크 주가) 작성을 마칩니다.

다시 한번 말씀드리지만 모든 투자 판단의 최종 책임은 다른 누구도 아닌 여러분 자기 자신에게 있습니다. 그러니 다른 전문가들의 자료와 본인만의 투자 철학 하에 현명한 의사결정 하시기 바랍니다.

RichPark 드림

- RichPark 또다른 콘텐츠 보러가기 –