안녕하세요? RichPark 입니다.

오늘은 지주회사 중에서도 1위 저평가 기업으로 불리곤 하는 한화 주가전망을 해보려 합니다. 한화가 저평가 받고 있다는 증거는 많지만, 제가 생각하기에 가장 큰 이유는 영업이익보다 낮은 시가총액 때문이라 생각합니다.

과연 한화 주가전망치는 어느 정도가 적합할지, 어떤 회사들을 보유하고 있는지 아래 순서로 확인해보겠습니다.

- 한화 사업분석(무엇으로 돈을 벌까)

- 한화 재무분석(ft.실적 및 재무비율)

- 한화 주가전망

그럼 바로 시작합니다.

1. 한화 사업분석

1-1) 한화 사업소개

한화는 한화그룹 최상위 지배회사로서 지주회사입니다. 한화그룹 내에는 한화손해보험, 한화투자증권, 한화솔루션, 한화에어로스페이스, 한화오션, 한화생명, 한화시스템, 한화갤러리아 등 대부분 상장된 계열사들이 존재하는 상황이라 한화 주가는 저평가되곤 합니다.

그럼에도 산업용 화약 및 기계, 무역, 건설 등 21% 정도 매출은 한화 자체 사업부문 내에서 발생하고 있는 상황이라 (주)한화를 그저 그런 지주사로만 봐서는 안됩니다.

뿐만 아니라 그룹 내 전략적 의사결정은 (주)한화에서 시작되기 때문에 단순히 자체 사업만 영위하는 회사만으로 보는 것도 과소평가라 생각합니다.

실제로 (주)한화 최대주주는 김승연 회장으로 18.84%를 보유하고 있으며, 그 다음이 한화에너지(주) 8.62%, 김동관 한화그룹 대표이사 부회장 4.64%, 천안북일학원 외 4.84% 순서입니다.

따라서 한화그룹 김승연 회장 지배력이 높은 회사이기 때문에 한화그룹의 최상위 지배회사는 (주)한화이며, 자체 사업까지 일부 영위하는 회사라 보시는 게 맞습니다.

1-2) 한화 손익구성

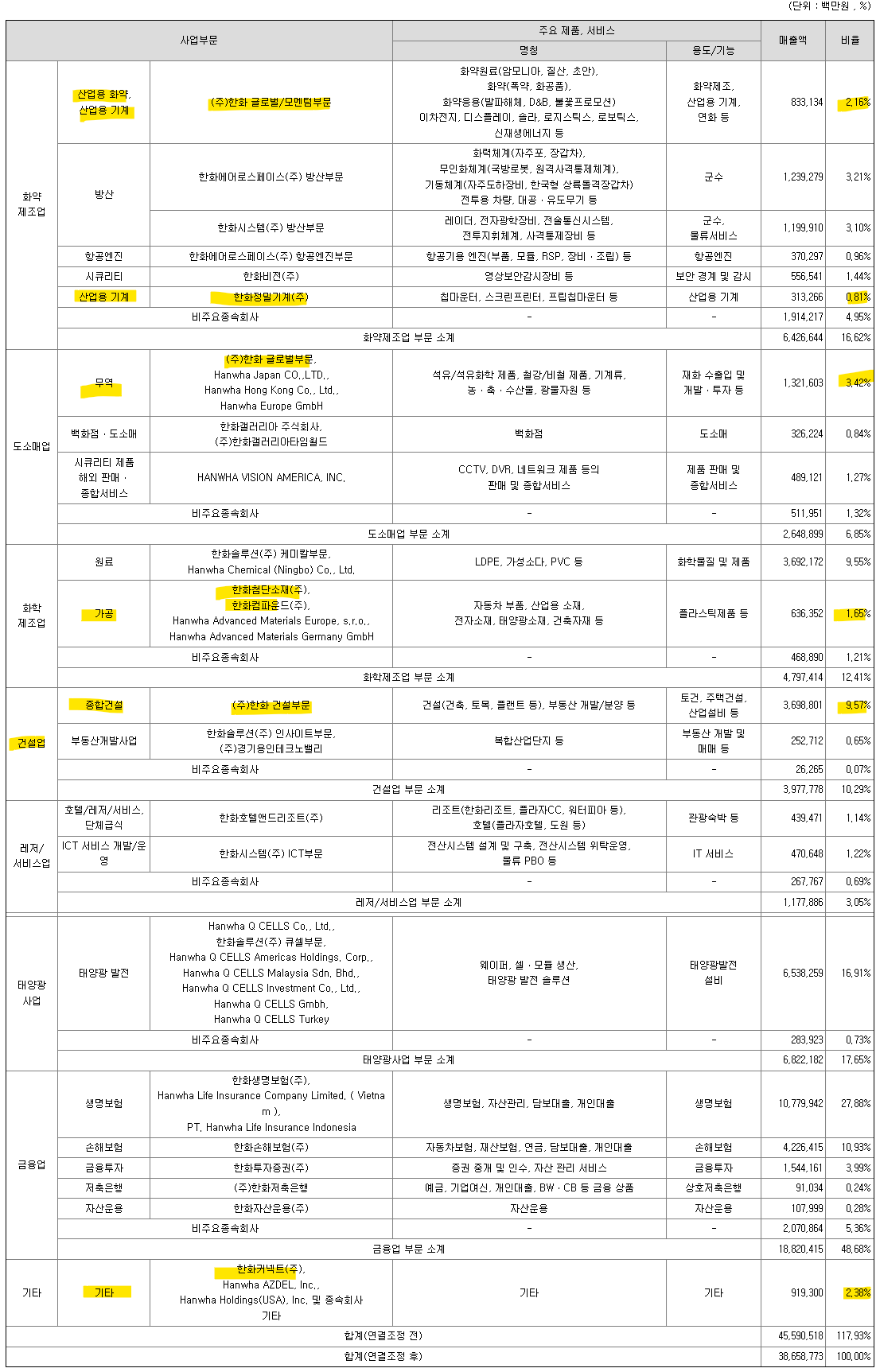

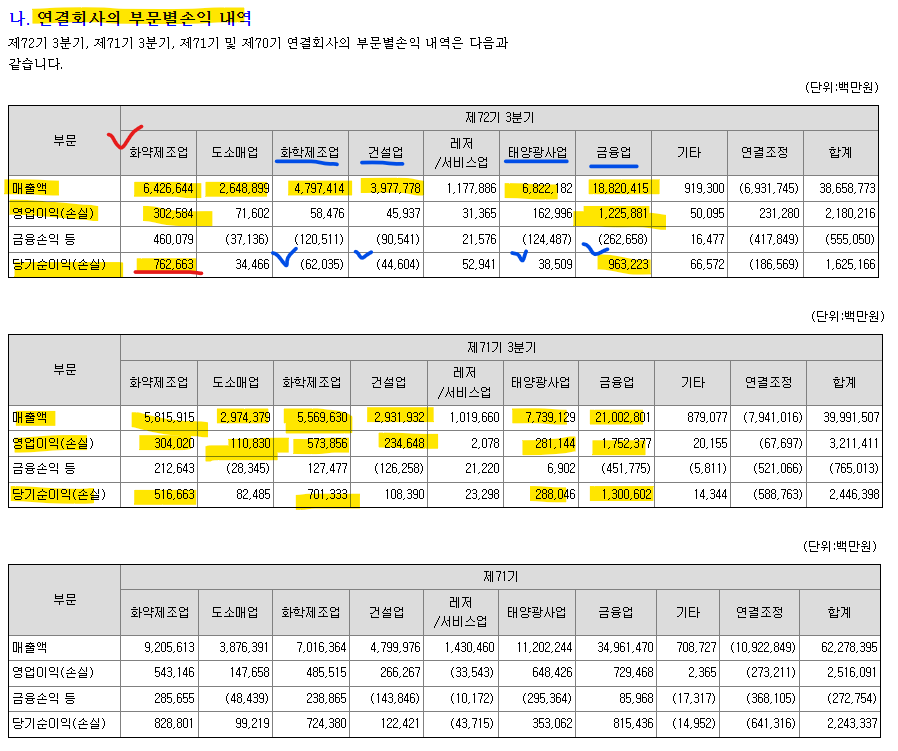

이러한 한화 사업부문별 매출 구성을 살펴보면 매출액 기준으론 금융업, 태양광사업, 화약제조업, 화학제조업, 건설업, 도소매업 순서로 많은 비중을 차지하고 있습니다.

영업이익 기준으로는 금융업이 중심이 되어 실익을 챙기고 있으며, 당기순이익 구성으로도 금융업이 메인이 되면서도 화약제조업 쪽에서 큰 순이익률을 보이고 있습니다.

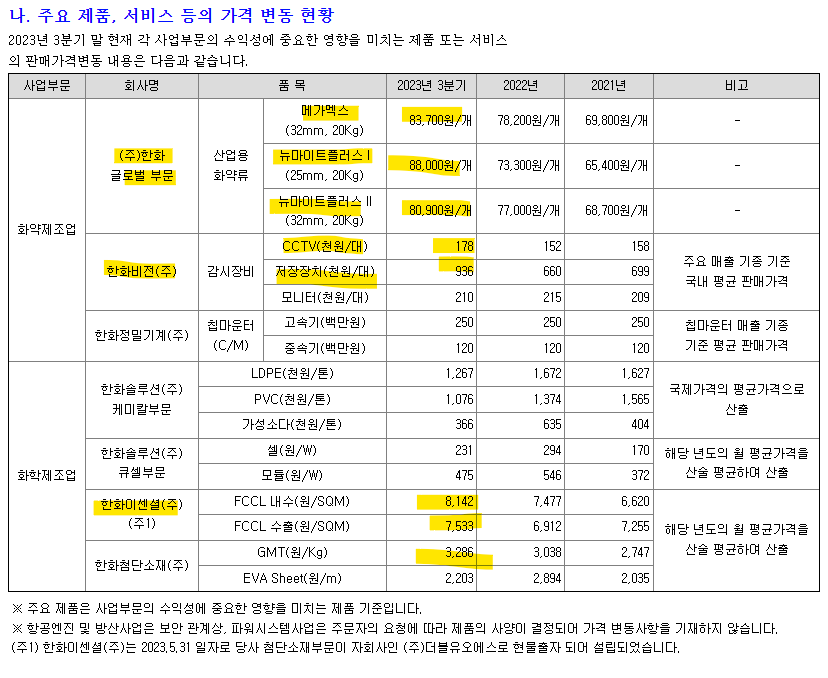

최근 추이를 보면 화약, 화학 사업에서는 판매가격을 인상하는 추세이고, 원재료 가격의 경우는 유지하거나 인하되는 상황이라 수익성은 개선되는 흐름입니다.

그러면서도 우주항공산업 성장의 시작점에 있는 상황이라 한화에어로스페이스 등 우주한공 계열사의 선방, 한화생명 및 한화투자증권이라는 금융계열사의 안정적인 수익 구조 하에 견고한 실적을 보이고 있습니다.

다만, 화학제조업을 제외한 화학제조업, 건설업, 금융업, 태양광사업 등 주요 사업부문이 전년 동기 대비 감소하거나 적자인 상황이라 실적이 매출 규모 감소에 따른 실적 악화는 피하지 못하고 있는 상황입니다.

2. 한화 재무분석

2-1) 한화 실적추이

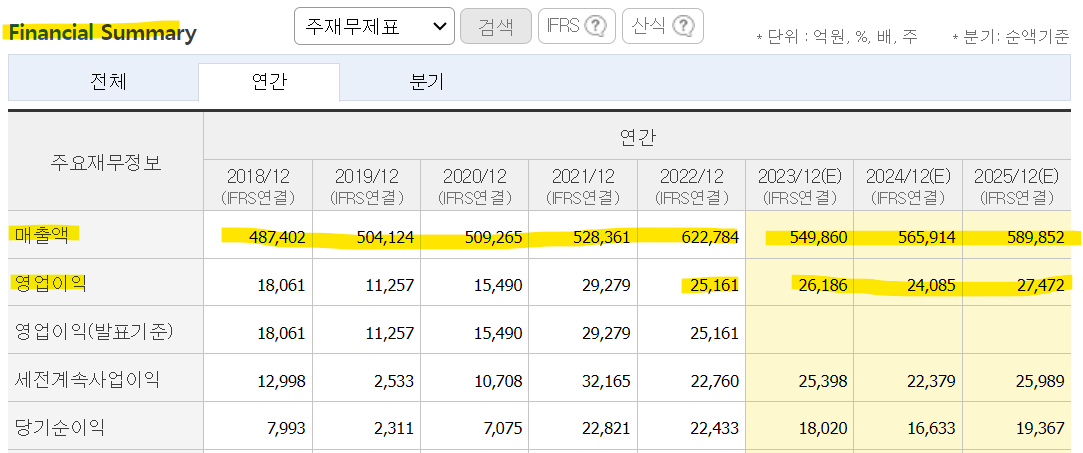

이런 상황에서 한화 실적추이를 살펴보면 매출액은 2023년을 기점으로 다시 상승할 것으로 기대되며, 영업이익은 2022년을 기점으로 다시 반등하는 흐름입니다.

특히, 글로벌 국방 강화 흐름이 일부 영향을 미친 덕인지 화약제조업 쪽 매출이 오르면서 실적을 지켜주고 있는데, 향후에는 우주항공산업, 태양광사업 등 미래 먹거리 사업부문에서 실적이 개선되기를 기대합니다.

또한 한화생명, 한화투자증권을 중심으로 하는 금융업도 싸이클을 타고 개선될 가능성도 있습니다.

2-2) 한화 재무비율

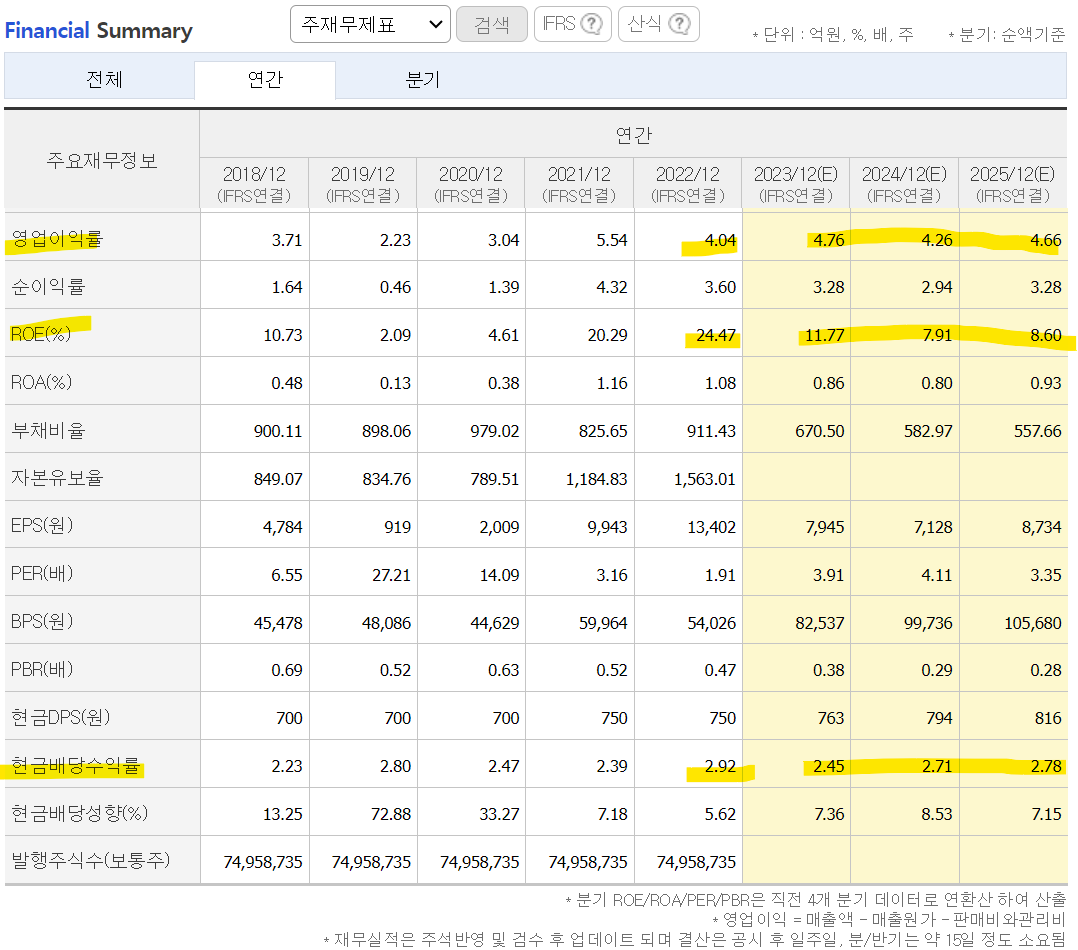

다음으로 한화 재무비율을 확인해 보니 영업이익률은 4% 중반대, ROE는 10%를 상회하는 수준입니다. 다만 ROE는 지속 감소할 전망입니다. 즉, 수익성 측면에서 미래가 밝지만은 않습니다. 그럼에도 2021년부터 실적이 개선된 상황이라 어느 정도 수익 안정성은 있는 회사임에는 틀림없습니다.

다만, 현금배당수익률은 3% 미만으로 지주회사 치고는 상당히 낮은 편입니다. 사실 영업이익 규모가 2조원을 상회하는 기업의 시가총액이 2조원 수준인 것도 ‘지주회사라서’ 그렇다고 합리화는 하는 상황인데 배당수익률이 낮으니 주주친화적이라고 보기엔 무리가 있습니다.

2-3) 한화 현금흐름

- 한화 과거 3년 현금흐름

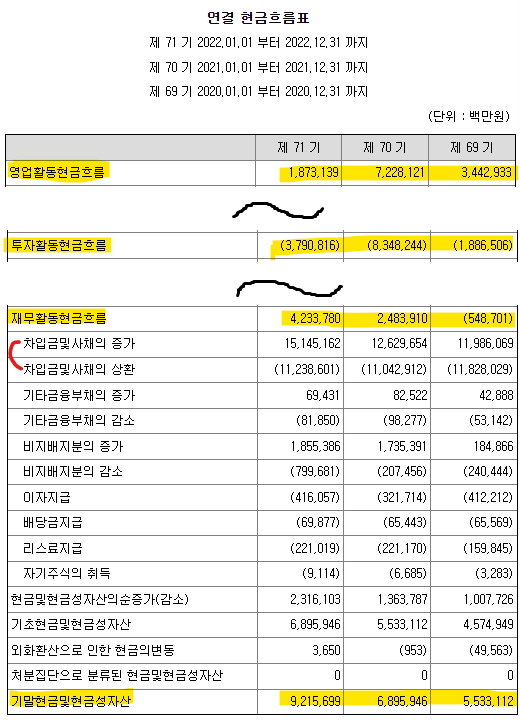

이어서 한화 과거 3년 현금흐름을 살펴보면 영업활동현금흐름은 꾸준히 플러스를 보이면서 우량기업의 전형을 보였스으며, 투자활동현금흐름 또한 마이너스를 보이면서 지속적으로 현금을 투입해 투자를 해오고 있어 긍정적입니다.

재무활동현금흐름의 경우, 차입금및사채를 적극 활용해 자금을 조달해왔으며, 이는 외부 조달을 잘해왔다는 뜻이라 기업 신용도가 좋다는 뜻이기도 합니다. 그러면서도 2022년말 기준 현금및현금성사잔 규모는 9조 2천억원 수준으로 자금 여력이 상당히 컸습니다.

- 한화 최근 현금흐름

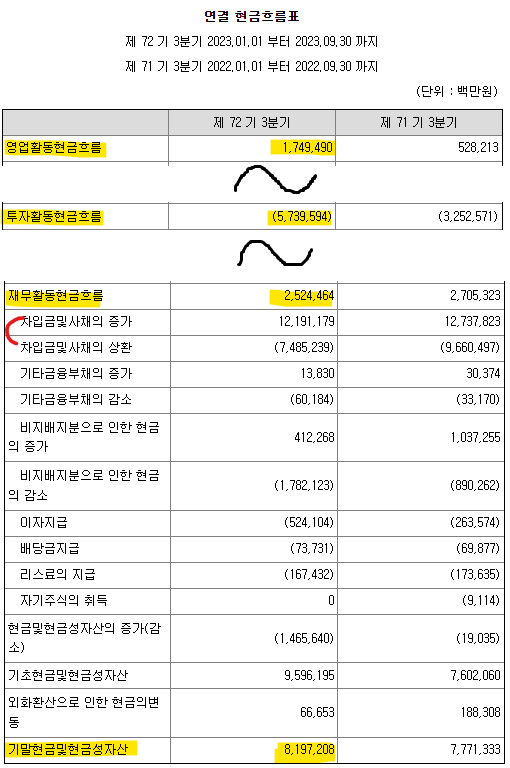

최근에도 영업활동현금흐름과 투자활동현금흐름, 재무활동현금흐름은 기존과 동일한 흐름을 보이고 있습니다.

또한 현금및현금성자산 규모도 8조 2천억원 수준으로, 전년 대비 감소했지만 그럼에도 보유 현금과 현금성자산이 많은 기업입니다. 시가총액의 4배 수준 현금및현금성자산을 보유하고 있으니 저평가라고 말할 수 밖에 없습니다.

3. 한화 주가전망

그럼 마지막으로 한화 주가전망을 하면서 글을 마무리하겠습니다. 우선 2024년 3월 12일 장마감 기준 시가총액은 2조 1,101억원이며 주가는 28,150원에 형성되어 있습니다. PER은 4.8배, PBR은 0.23배 수준으로 낮은 편입니다.

이런 상황에서 아래 공식을 평소처럼 활용해 한화 적정 시가총액을 구한 뒤에 한화 주가전망치를 제시하겠습니다.

- 기업 적정 시가총액 = 과거 3년 영업이익 평균(또는 미래 영업이익 평균) x 멀티플(또는 PER, ROE, 영업이익률)

(주)한화 영업이익치는 2023년~2025년 영업이익 전망치 평균인 약 2조 5,914억원을 사용하겠습니다. 멀티플의 경우, 영업이익률 수준인 4배를 주도록 하겠습니다. 이는 현재 PER 수준보다 낮으면서도 대한민국 기업 평균 멀티플 10배 보다 낮고, ROE 보다 낮은 수준입니다.

이는 (주)한화가 지주회사라는 점, 주요 계열사가 상장사라는 점을 고려한 멀티플입니다. 그럼에도 PBR이 0.23배 수주이면서도 기업 밸류업 프로그램 수혜 기업이 될 수 있겠다는 기대로 4배를 주도록 하겠습니다.

이에 따른 (주)한화 적정 시가총액은 10조 3,656억원이 되며 이는 현재 수준보다 약 391% 높은 수준입니다. 결과적으로 (주)한화 주가전망치는 약 13조 8,216억원으로 기대해보겠습니다. 다만, 이는 어디까지나 제 개인적인 바람이자 주관적인 의견에 불과합니다. 어떠한 전문성도 없는 지극히 개인 생각임을 명심하기고 재미있게 봐주시기 바랍니다.

그럼 이것으로 한화 주가전망, 과연 1위 저평가 지주회사가 맞을까? 작성을 마칩니다.

다시 한번 강조드리지만 모든 투자판단의 최종적인 책임은 다른 누구도 아닌 여러분 자기자신에게 있습니다. 그러니 본인만의 투자 원칙 하에 다른 전문가들의 자료를 참고하시어 현명한 의사 결정하시기 바랍니다.

RichPark 드림

- RichPark 또다른 콘텐츠 보러가기 –